【超协】2021上半年超硬材料指标强劲反弹 全年有望走出低谷(上)

时间: 2023-12-16 15:13:54 | 作者: 安博体育在线登录

原标题:【超协】2021上半年超硬材料指标强劲反弹 全年有望走出低谷(上)

本文收集了国家相关经济数据、超硬材料行业有关数据、上市公司2021年的半年报摘要、中国海关的超硬材料类商品进出口数据、美国和日本海关的进口数据,汇总成9个数据表及43个图进行解析,从不同方位展现行业发展及市场状况。文中数据表明行业产品产销两旺、出口大增,行业利润增长率高达216%,主要指标强劲反弹、优于全国制造业中等水准,表现出蓬勃向上的经济发展局面。上半年整个制造业都在繁荣区运行。虽然3月份之后,PMI指数在持续走低,由于上半年增长幅度较大,如果第四季度PMI没有较大幅度滑坡,全年走出低谷还是值得期待的。希望这一些数据对行业企业的技术开发、市场开发、决策调整提供些许有价值的参考资料。

由表1[1] 可知,2021年上半年我国GDP增长12.7%、规模以上企业工业增加值增长15.9%、利润增长66.9%、进出口增长27.1%(出口增长28.1%、进口增长25.9%),这一些数据均有两位数增长。工业品出厂与购进价格也有较大幅度增长,居民消费价格出现小幅上涨。分工业领域看,制造业工业增加值增长17.1%,高于采矿业的6.2%和水电气热供应业的13.4%,是增长率最高的领域;制造业利润增长67.3%,低于采矿业的133%、高于水电气热供应业的16.9%。这一些数据说明国家经济全面恢复,国际国内两个市场竞相活跃,增长强劲;特别是规模以上企业利润增长幅度高达66.9%,不仅是效益大幅度提升,而且意味着经济结构向着质量效益转变取得好成绩。我们也要看到,工业品进价指数增长高于工业品出厂价格指数2个百分点,说明企业成本压力加大。

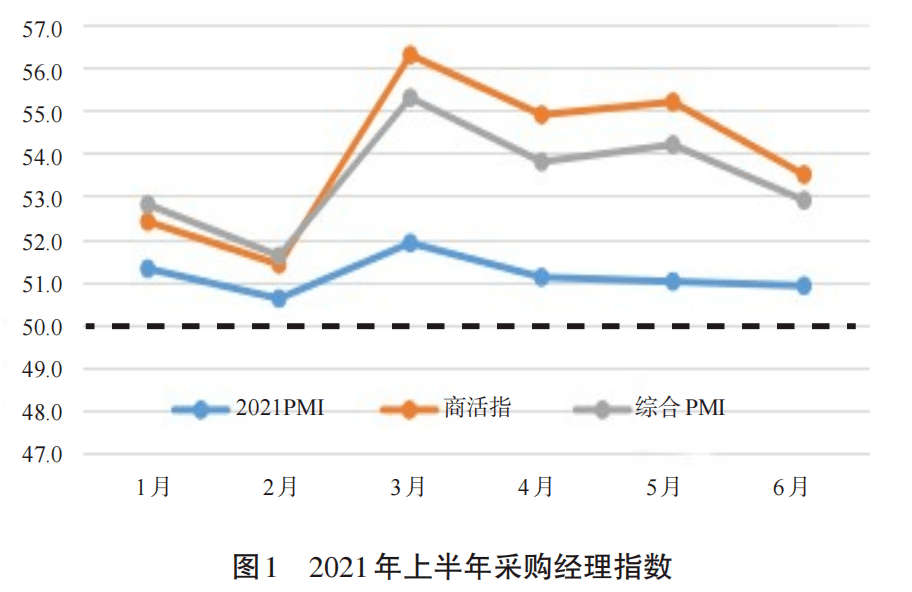

图1给出了2021上半年的采购经理指数变化1[1] 。由图可知,6个月制造业和商业指数均在平衡线之上,综合指数当然也在平衡线上半年制造业和商业经济均运行良好。特别是制造业走出了上年的枯萎区,半年均在繁荣区运行。但要看到,3月份起PMI 在持续收缩(仍在繁荣区),制造业全年能否走出低谷,再现繁荣景象,重在第四季度表现。

表2给出了2021上半年行业主要经济运行统计数据。由表可知,在统计到的55家企业中,所有指标均有40%及以上的大幅度增长,强劲反弹现象突出,部分企业更是实现了翻番式增长,主要指标高于国家制造业整体增长水平。特别是利润增长率高达216%,远高于国家规模以上企业增长率的66.9%。这一些数据说明超硬材料行业向质量效益型高水平发展迈出了坚实的一步,形势一片大好。但是,我们要看到,在这么好的形势下,仍有少数企业经济指标是下降的:工业总产值下降的有4家企业,占8.2%;出售的收益下降的有7家企业,占13.2%;总利润19家下降,占35.2%;出货值10家下降,占23.3%。具体各种指标增、降企业数见表2备注。真是有同行没同利!发展不平衡情况突出。凡有新产品推出、产品结构调整好的企业,发展形势就好;凡产品调整跟不上发展步伐的,前景就堪忧。

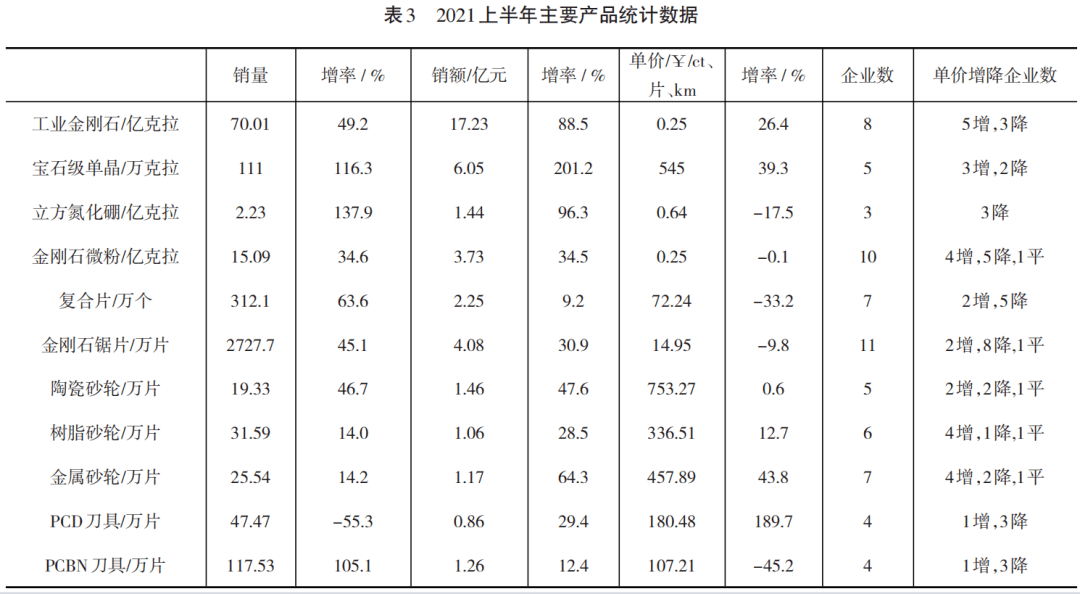

表3给出了2021上半年行业基本的产品统计数据。由表可知,统计到的11 类产品除PCD刀具外,10类产品销量都有不同程度增长,其中3类产品实现了翻番增长:宝石级单晶、立方氮化硼单晶和PCBN刀具,增长率最低的是树脂砂轮14%。出售的收益11 类商品全都增长,增长率最低的是复合片9.2%,增长率最高的是宝石级单晶201.2%。6类产品单价增长,5类产品单价下降。这一些数据说明行业产品产销两旺,形势大好。我们同样要注意到,不同企业的产品单价有增有降,高质量新产品占比高的企业产品单价上升,固有老产品占比高的企业产品单价下降。企业应该持续开发高质量的新产品并不断推向市场。

表4和表5给出了2021上半年22家各板块上市公司的半年报摘要1[2]及其分产品汇总。表中数据尽可能选择精准的行业产品数据,无分类数据的采用综合数据;利润选择扣非利,产品多元化的上市公司无行业产品扣非利的选择净利;力量钻石采用招股说明书里面合并利润表利润。

由表4和表5可知,22家公司19家营业收入增长,3家公司下降。22家公司综合增长率高达45.78%。按产品分类看,唯有3家超硬复合材料企业营业收入下降,其他6类产品均有大幅度增长,其中:4家单晶类企业平均增长42.06%,6家锯片类(含薄壁钻、磨辊、磨轮、磨块)企业平均增长48.1%,2家企业砂轮类产品平均增长20.32%,4家线家企业刀具类产品平均增长43.09%,1家微粉企业增长49.88%。这一些企业的利润都有较大幅度增长(亏损企业减亏幅度较大),因利润数据不全,无法汇总。这一些数据明显反映出行业形势大好,预示着今年行业有可能走出第二个低谷,只要下半年不出现大幅度“滑坡”。

注:1. 尽可能选择精准的行业产品数据;2. 利润依次选择扣非利、净利;3. 力量钻石采用招股说明书里面合并利润表利润,奔朗数据含产品与整线上半年超硬材料类商品进出口统计

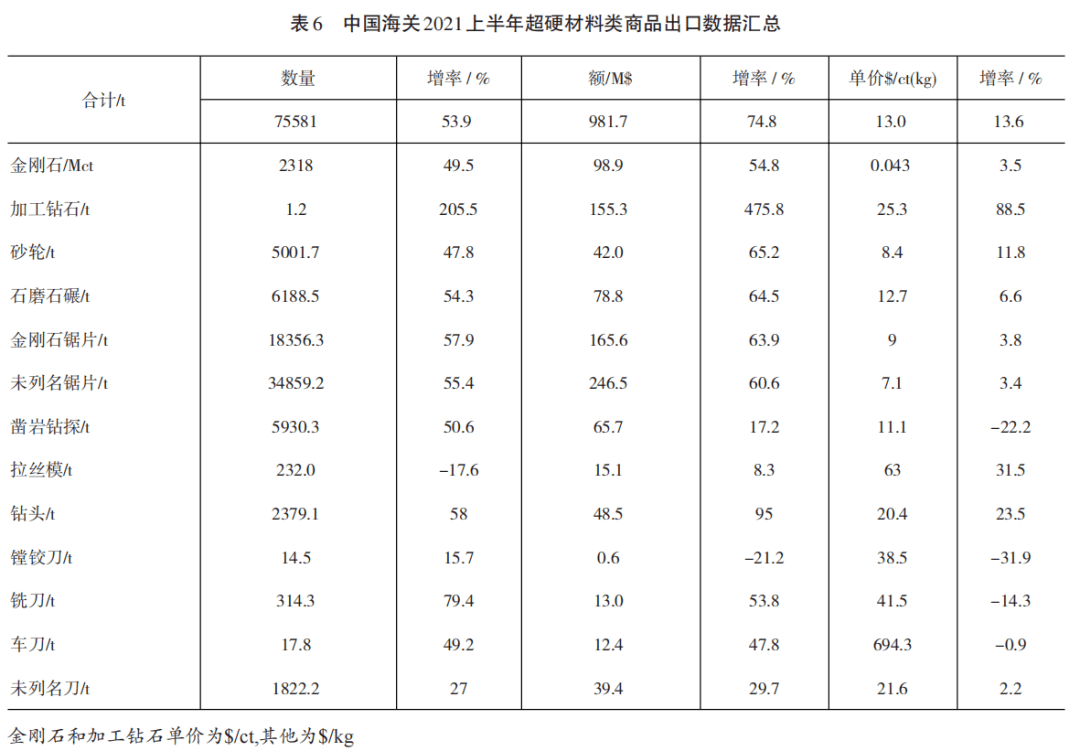

3.1 进出口数据汇总表6给出了中国海关2021上半年统计的超硬材料类商品出口数据[3]

增长,且增长率47%以上的有10类商品;从出口单价看,凿岩钻探工具、镗铰刀、铣刀和车刀4类商品单价下降,其他9类商品单价上涨;最亮眼的是加工钻石,出口量增长率高达205.5%,单价增长率高达88.5%。说明该类商品——培育钻石单粒重及其质量持续大幅度提高,国际市场认同度持续提高;单价同比增长两位数以上的还有:拉丝模31.5%、钻头23.5%、砂轮11.8%;单价同比下降两位数以上的有:镗铰刀31.9%、凿岩钻探工具22.2%、铣刀14.3%;其他商品单价增减为个位数。

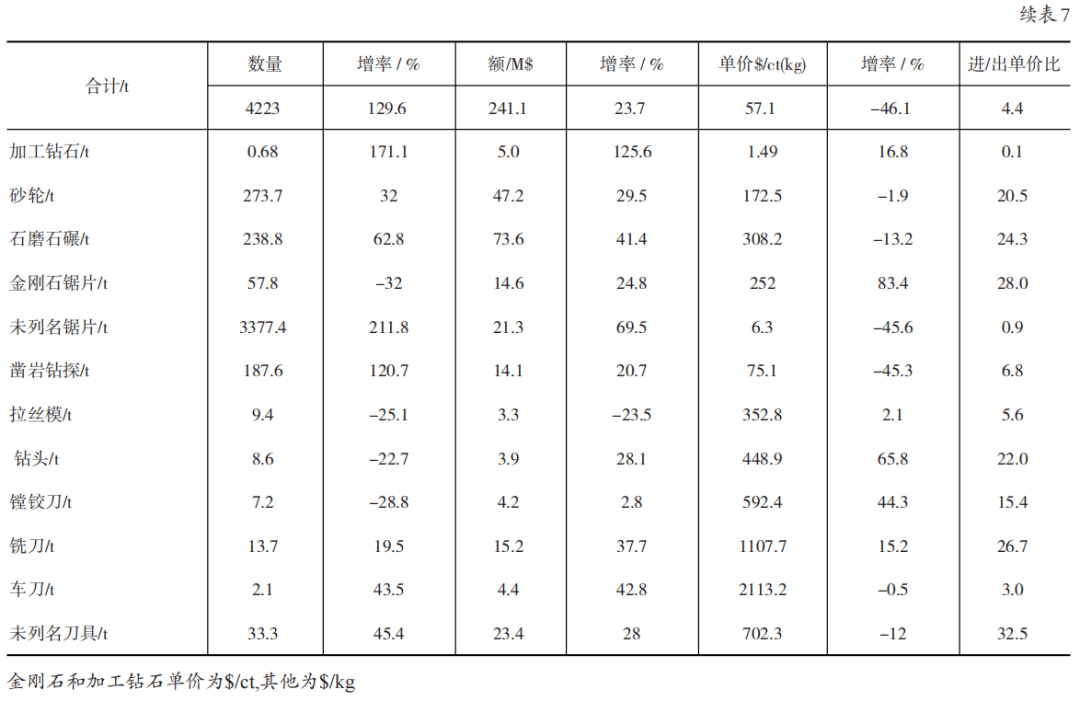

表7给出了中国海关2021 上半年统计的超硬材料类商品进口数据[4]。总量4223吨,大幅度增长129.6%;金额2.41亿美元,增长23.7%;单价57.1$/kg,下降46.1%;进口单价是出口单价的4.4倍,同比降低4.9倍。进口价低于出口价的商品只有加工钻石和未列名锯片两类,进口价是出口价20倍以上的有6类:砂轮、石磨石碾、金刚石锯片、钻头、铣刀、未列名刀具。这一些数据说明国内高端商品进口需求大幅度增长,国外商品利润空间被水平日益提高的国内商品所挤压,但进口商品档次仍远高于出口商品。从细分商品看,进口量增长的有9类(多为进口量大的商品),下降的有4类(进口量少的商品),其中增长翻番以上的有3类:未列名锯片增长211.8%、加工钻石增长171.1%、凿岩钻探工具增长120.7%;单价增长的有6类,下降的有7类;进口商品单价增长说明商品档次提高,单价下降说明国内产品水平提升对进口单价构成影响。

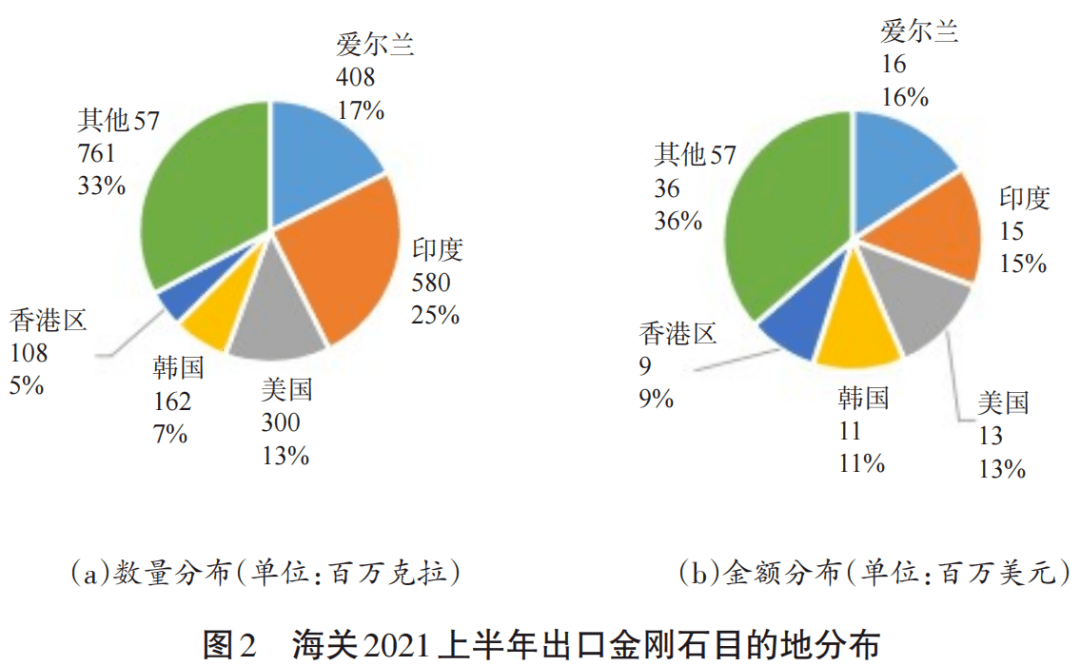

图2给出了金刚石出口目的地分布。由图可知,出口总量23.18亿克拉,同比大增49.5%;出口金额9888万美元,同比大增54.8%;出口单价0.043$/ct,同比增长3.5%;出口目的地国家和地区总数为62个,同比增加3 个;前5名占出口量和出口额的占比分别是67%、64%,其他57 个占出口量和出口额的占比分别是33%、

34%。前5名中,中国香港(下简称:香港区)数量最少,占比5%,但金额占比高达9%,是单价最高区0.08$/ct;印度数量最多,占比25%,但金额仅占15%,是单价最低区0.025$/ct。

增加1个;前4名占出口量和出口额的占比分别是76%、98%,其他25个占出口量和出口额的占比分别是24%、2%。前4名中,香港区占比最大,数量占71%,金额占88%,是最大的转口贸易区;单价最高是阿联131.1$/ct,单价最低是德国9.3$/ct。最高单价是最低的14.1倍,具体产品差异巨大。

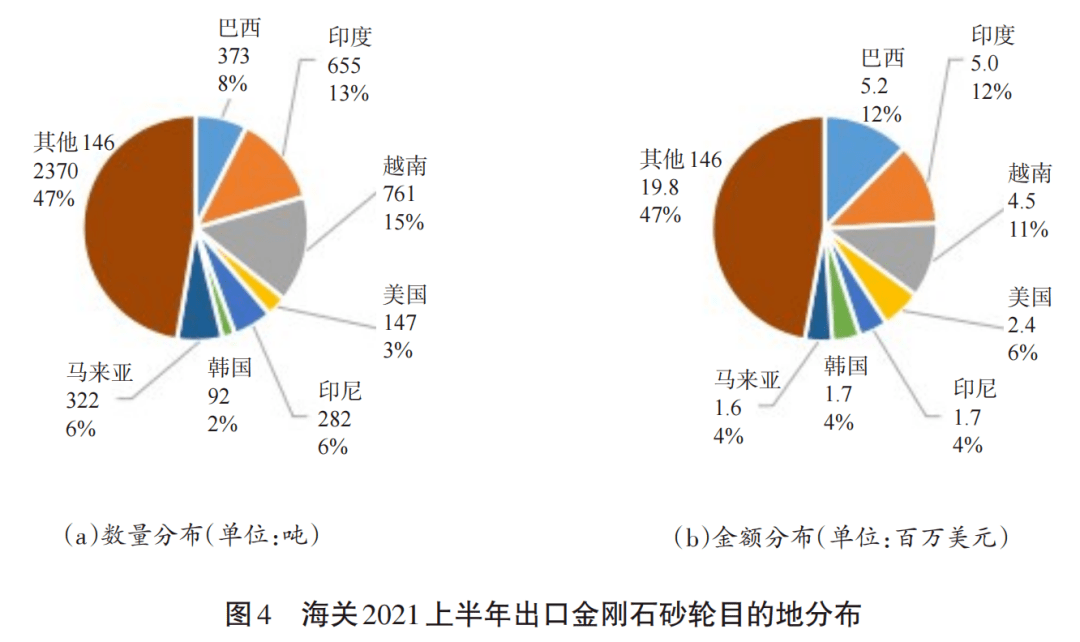

图 4 给出了金刚石砂轮出口目的地分布。由图可知,出口总量5002吨,同比大增47.8%;出口金额4201万美元,同比大增65.2%;出口单价折合8.4$/kg,同比增长11.8%;出口目的地国家和地区总数为153个,同比增加1 个;前7名占出口量和出口额的比例均为53%,其他146个占出口量和出口额的比例均为47%。前7名中,数量占比超过10%的有:越南15%、印度13%;金额占比超过10%的有:巴西12%、印度12%、越南11%;单价前2名:韩国18.1$/kg、美国16.4$/kg;单价后2名:马来西亚5.1$/kg、越南6.0$/kg。最高单价是最低的3.5倍,具体产品有差异。

图5给出了金刚石石磨石碾出口目的地分布。由图可知,出口总量6188 吨,同比大增54.3%;出口金额 7884万美元,同比大增64.5%;出口单价折合12.7$/kg,同比增长6.6%;出口目的地国家和地区总数为136个,

同比增加13个;前6名占出口量和出口额的占比分别是63%、64%,其他130个占出口量和出口额的占比分别是37%、36%。前6名中,数量占比10%及以上的有:印度24%、巴西23%;金额占比超过10%的有:巴西29%,印度17%;单价前2名:瑞典34.1$/kg、美国28.1$/kg;单价后2名:越南8.4$/kg、俄罗斯8.6$/kg。最高单价是最低的4.1倍,具体产品有差异。

图 6 给出了金刚石锯片出口目的地分布。由图可知,出口总量18356吨,同比大增57.9%;出口金额16561万美元,同比大增63.9%;出口单价折合9.0$/kg,同比增长3.8%;出口目的地国家和地区总数为160 个,同比增加5 个;前8名占出口量和出口额的占比分别是55%、52%,其他152个占出口量和出口额的比例分别

为45%、48%。前8名中,数量占比10%及以上的有:印度18%、巴西10%、德国10%;金额占比超过10%的有:印度12%、德国12%;单价前2名:韩国18.6$/kg、法国15.4$/kg;单价后2名:印度6.3$/kg、巴西6.6$/kg。最高单价是最低的近3倍,具体产品有差异。

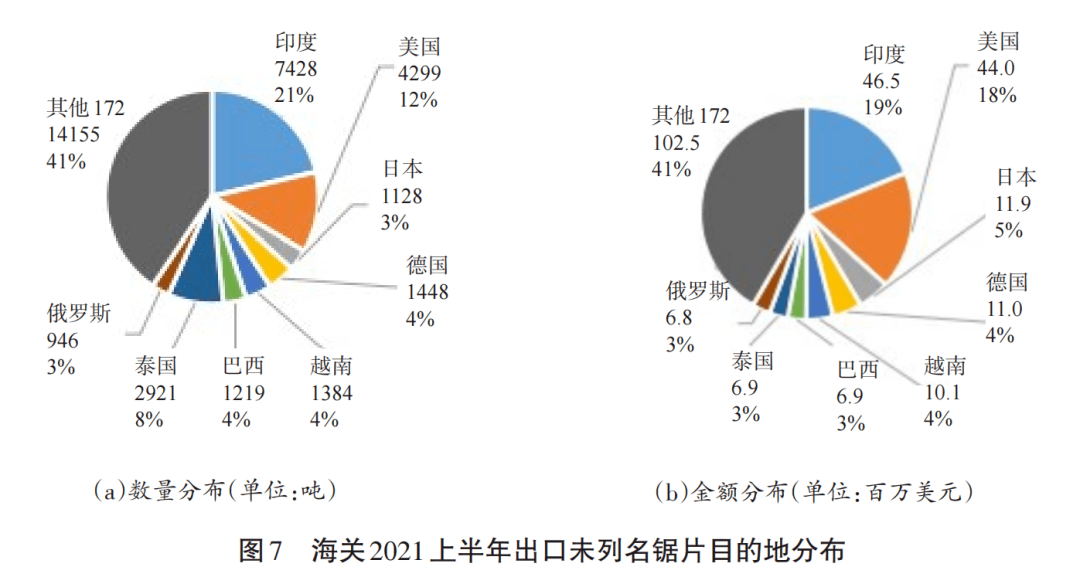

图 7 给出了未列名锯片出口目的地分布。由图可知,出口总量34859吨,同比大增55.4%;出口金额 24653万美元,同比大增60.6%;出口单价折合7.1$/kg,同比增长3.4%;出口目的地国家和地区总数为180个,同比持平;前8名占出口量和出口额的比例均为59%,其他172个占出口量和出口额的比例均为41%。前8名中,数量占比超过10%的有:印度21%、美国12%;金额占比超过10%的有:印度19%、美国18%;单价前2名:日本10.6$/kg、美国10.4$/kg;单价后2名:泰国2.3$/kg、巴西5.7$/kg。最高单价是最低的4.6 倍多,具体产品有差异。

图 8 给出了凿岩钻探工具出口目的地分布。由图可知,出口总量5930 吨,同比大增50.6%;出口金额 6568万美元,同比增长17.2%;出口单价折合11.1$/kg,同比大降22.2%;出口目的地国家和地区总数为159个,同比持平;由于该产品出口量与金额都很分散,这里给出了前10名的占比情况。前10 名占出口量和出口额的占比分别是38%、48%,其他149个占出口量和出口额的占比分别是62%、52%。前10 名中,数量占比

5%以上的有:印度7%、泰国5%、美国5%、越南5%、阿联酋5%;金额占比5%以上的有:美国9%、加拿大7%、俄罗斯5%、德国5%、印度5%;单价前2名:加拿大80.5$/kg、澳大利亚43.8$/kg;单价后2名:阿联酋7.0$/kg、泰国7.3$/kg。最高单价是最低的11.5倍,具体产品差异巨大。

图 9 给出了金刚石拉丝模出口目的地分布。由图可知,出口总量232吨、167万套,同比分别下降17.6%、增长20.3%;出口金额1509万美元,同比增长8.3%;出口单价折合65$/kg,同比增长31.5%;出口目的地国家和地区总数为61个,同比增加5个;前5名占出口量的占比分别是87%(按重量计)和24%(按套数计)、占出口额的60%,其他56个占出口量的13%(按重量计)和76%(按套数计)、占出口额的40%。前5名中,土耳其

占重量最大,达79%,按套数计只有韩国达12%,其他5%(含)以下;金额占比10%及以上的有:韩国25%、日本 10%;单价前2名:美国586.2$/kg、日本503.4$/kg;单价后2名:土耳其6.8$/kg、墨西哥317.4$/kg。最高单价是最低的86倍多,具体产品有本质差异。

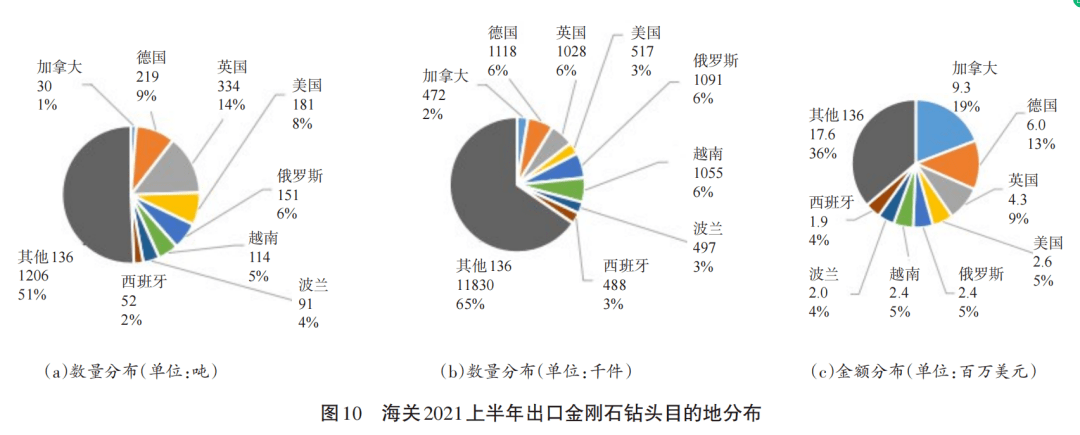

图 10 给出了超硬钻头出口目的地分布。由图可知,出口总量2379吨、1810万件,同比大增58%、37.8%;出口金额4849万美元,同比大增95%;出口单价折合20.4$/kg,同比增长23.5%;出口目的地国家和地区总数为 144个,同比增加12个;前8 名占出口量的占比分别是49%(按重量计)和35%(按件计)、占出口额的64%,其他136个占出口量的51%(按重量计)和65%(按件计)、占出口额的36%。前8名中,按重量计占比10%以上的有英国14%,按套数计占比最高的是德国6%;金额占比10%以上的是加拿大19%、德国13%;加拿大单价比其他高出一个数量级,达307.5$/kg,其次是西班牙36.9$/kg;单价后2名:英国12.8$/kg、美国14.1$/kg。最高单价是最低的 24倍多,具体产品差异巨大。

图 11 给出了超硬镗铰刀出口目的地分布。由图可知,出口总量14.5吨、8.4万件,同比增长15.7%、9%;出口金额56万美元,同比下降21.2%;出口单价折合38.5$/kg,同比大降31.9%;出口目的地国家和地区总数

为 48个,同比增加4个;前5 名占出口量的占比分别是27%(按重量计)和26%(按件计)、占出口额的58%,其他43个占出口量的73%(按重量计)和74%(按件计)、占出口额的42%。前5名中,按重量计占比10%以上的有秘鲁22%;按件数计占比超10%的有日本23%;金额占比超过10%的有:日本28%、秘鲁13%;新加坡的单价超其他一到二个数量级,达1305.6$/kg,次高者为墨西哥545.2$/kg;单价最低者是秘鲁23.6$/kg。最高单价是最低的 55.3倍多,具体产品有本质差异。

图 12 给出了超硬铣刀出口目的地分布。由图可知,出口总量314吨、71.6万件,同比大增 79.4%、70.7%;出口金额1304万美元,同比大增53.8%;出口单价折合41.5$/kg,同比下降14.3%;出口目的地国家和地区总数为84个,同比增加11个;前6名占出口量的占比分别是72%(按重量计)和53%(按件计)、占出口额的68%,其他78个占出口量的28%(按重量计)和47%(按件计)、占出口额的32%。前6名中,意大利重量占比

最高,达50%,其他均低于10%;印度占件数最多,达28%,其他均低于10%;金额占比10%及以上的有:意大利23%、越南16%、印度11%;单价前2名:墨西哥675.8$/kg、韩国471.4$/kg;单价后2名:意大利19.3$/kg、美国47.7$/kg。最高单价是最低的35倍,具体产品差异巨大。

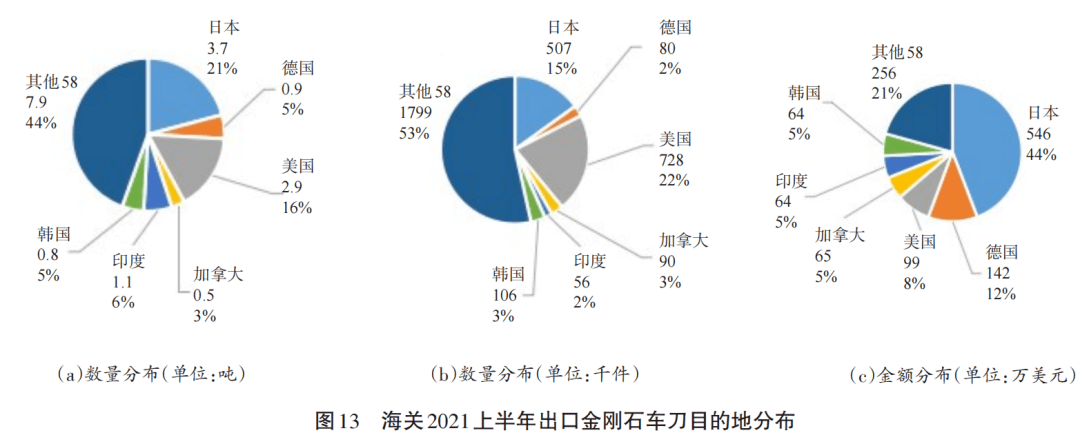

图 13 给出了超硬车刀出口目的地分布。由图可知,出口总量17.8 吨、337万件,同比增长49.2%、7.8%;出口金额1236万美元,同比大增47.8%;出口单价折合694.3$/kg,同比微降0.9%;出口目的地国家和地区总数为64个,同比增加14个;前6 名占出口量的占比分别是56%(按重量计)和47%(按件计)、占出口额的79%,其他58个占出口量的44%(按重量计)和53%(按件计)、占出口额的21%。前6名中,按重量计占比超10%的有:日本21%、美国16%;按件数计占比超10%的有:美国22%、日本15%;金额占比10%及以上的有:日本44%、德国12%;单价前2名:德国1586.3$/kg、日本1469.7$/kg;单价后2名:美国343.1$/kg、印度606.5$/kg。最高单价是最低的4.6倍,具体产品有差异。

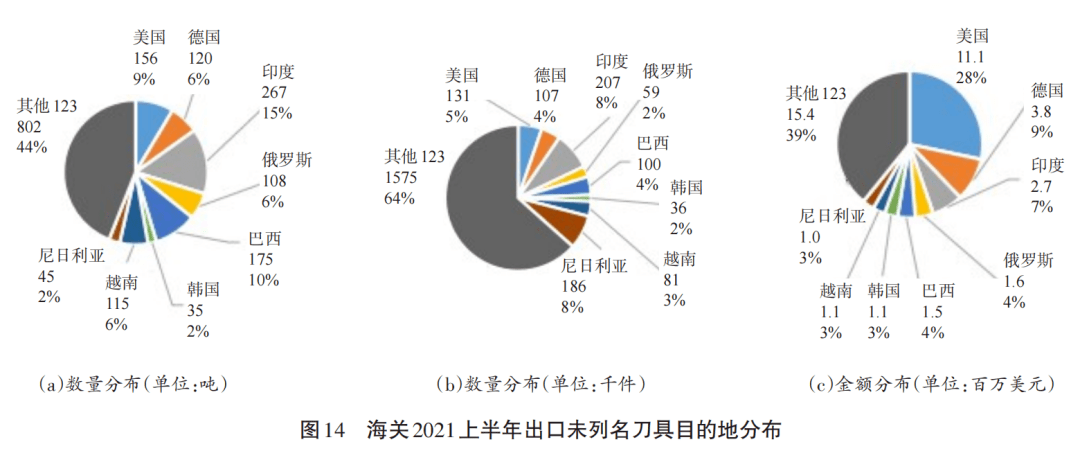

图 14 给出了未列名刀具出口目的地分布。由图可知,出口总量1822吨、2482万件,同比增长27%、75.1%;出口金额3940万美元,同比增长29.7%;出口单价折合21.6$/kg,同比增长2.2%;出口目的地国家和地区总数为131个,同比增加7个;前8名占出口量56%(按重量计)和36%(按件计)、占出口额的61%;其他123个占出口量的44%(按重量计)和64%(按件计)、占出口额的39%。前8名中,按重量计占比10%及以上的有:印度15%、巴西10%;按件数计占比最高的是印度8%;金额占比最高的是美国28%,其他低于10%;单价前2名:美国71.3$/kg、韩国32.9$/kg;单价后2 名:巴西8.7$/kg、越南9.3$/kg。最高单价是最低的8.2倍,具体产品差异较大。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。